En multitud de ocasiones surge la duda que qué porcentaje de IVA se debe aplicar a las Reparaciones, Rehabilitaciones y labores de Conservación que se realizan en los edificios. El presente artículo pretende aclarar el tipo de obras que se consideran de aplicación del IVA reducido, actualmente del 10%, en lugar del 21% del tipo general.

El Real Decreto Ley 6/2010, de 9 de marzo, contempla la ampliación del concepto de rehabilitación de vivienda, que afecta básicamente al Impuesto sobre el Valor Añadido, y cuyas aclaraciones se publicaron en la página de la Agencia Tributaria.

El articulo 2 del Real Decreto-ley 6/2010, de 9 de abril, de medidas para el impulso de la recuperación económica y el empleo, amplía y concreta el CONCEPTO DE REHABILITACIÓN a efectos del Impuesto sobre el Valor Añadido (IVA), a través de una definición de obras análogas y conexas a las estructurales, con el objetivo de reducir los costes fiscales asociados a la actividad económica de rehabilitación.

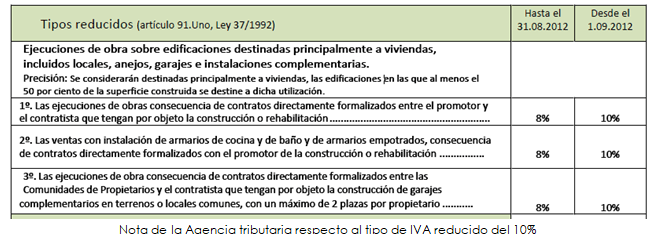

OBRAS DE REHABILITACIÓN DE EDIFICACIONES

Desde el 14 de abril de 2010 y con vigencia indefinida, se amplía el concepto de rehabilitación, aplicándose el tipo reducido del 7% (8 % 1 de julio de 2010 y actualmente 10% desde 1/09/2012) a las obras de rehabilitación de edificaciones destinadas principalmente a viviendas, incluidos los locales, anejos, garajes, instalaciones y servicios complementarios (más del 50% de la edificación debe estar destinada a viviendas).

Para tener la consideración de rehabilitación, EL COSTE DE LAS OBRAS DEBE EXCEDER DEL 25% DEL PRECIO DE ADQUISICIÓN DE LA EDIFICACIÓN (si se efectuó en los dos años anteriores al inicio de las obras de rehabilitación) o del valor del mercado, descontando en ambos casos el valor del suelo.

Adicionalmente, MÁS DEL 50% DE LAS EJECUCIONES DE OBRA COMPRENDIDAS EN EL PROYECTO DEBEN CONSISTIR EN LA RECONSTRUCCIÓN DEL INMUEBLE y en la realización de obras análogas o conexas a aquéllas.

OBRAS ANÁLOGAS A LAS DE REHABILITACIÓN

Son las siguientes:

- Las de adecuación estructural que proporcionen a la edificación condiciones de seguridad constructiva, garantizando su estabilidad y resistencia mecánica.

- Las de refuerzo o adecuación de la cimentación así como las que afecten o consistan en el tratamiento de pilares o forjados.

- Las de ampliación de la superficie construida, sobre y bajo rasante. Las de reconstrucción de fachadas y patios interiores.

- Las de instalación de elementos elevadores, incluidos los destinados a salvar barreras arquitectónicas para su uso por discapacitados.

Por su parte, son obras conexas:

- Las obras de albañilería, fontanería y carpintería.

- Las destinadas a la mejora y adecuación de cerramientos, instalaciones eléctricas, agua y climatización y protección contra incendios.

- Las obras de rehabilitación energética.

Se considerarán OBRAS DE REHABILITACIÓN ENERGÉTICA las destinadas a la mejora del comportamiento energético de las edificaciones reduciendo su demanda energética, al aumento del rendimiento de los sistemas e instalaciones térmicas o a la incorporación de equipos que utilicen fuentes de energía renovables.

Es importante destacar que el coste de las obras conexas debe ser inferior a la suma de las de reconstrucción más las análogas, y quedan excluidas de dicho concepto las de acabado, ornato o mantenimiento o pintura de una fachada.

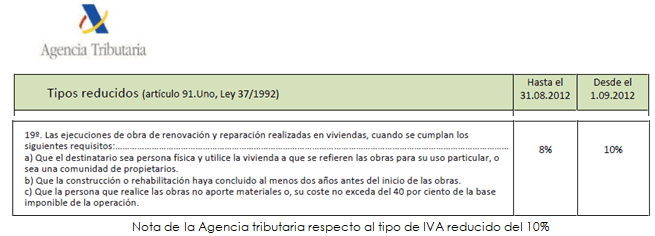

OBRAS DE RENOVACIÓN Y REPARACIÓN DE VIVIENDAS PARA USO PARTICULAR

Cuando un proyecto de obras no pueda calificarse como de rehabilitación, las obras de renovación y reparación realizadas en edificios o partes de los mismos destinados a viviendas, tributarán al tipo reducido del 10% cuando se cumplan los siguientes requisitos:

- Que el destinatario sea persona física (no actividad empresarial o profesional), y utilice la vivienda a que se refieren las obras para su uso particular. También cuando el destinatario sea una comunidad de propietarios por las obras hechas en el edificio en el que se encuentre la vivienda.

- Que la construcción o rehabilitación de la vivienda a que se refieren las obras haya concluido al menos dos años antes del inicio de estas últimas.

- Que la persona que realice las obras no aporte materiales para su ejecución o, en el caso de que los aporte, su coste no exceda del 40% de la base imponible de la operación.

Deben considerarse “materiales aportados” por el empresario o profesional que ejecuta las obras de renovación o reparación realizadas en edificios o partes de los mismos destinados a viviendas, todos aquellos bienes corporales que, en ejecución de dichas obras, queden incorporados materialmente al edificio, directamente o previa su transformación, tales como los ladrillos, piedras, cal, arena, yeso y otros materiales.

Con esta modificación se extiende la aplicación del tipo reducido, hasta ahora limitado a las obras de albañilería, a todo tipo de obras de renovación y reparación, como, por ejemplo: fontanería, carpintería, electricidad, pintura, escayolistas, instalaciones y montajes…

En todo caso, el coste de los materiales aportados por el empresario o profesional que realice la obra, no puede exceder del 40% del coste total de la obra, ya que la calificación de la ejecución de obra como prestación de servicios, o como entrega de bienes, es esencial para valorar la procedencia o no del tipo reducido.

EJEMPLOS

La colocación del suelo de una vivienda por 10.000 €, correspondiendo 3.000 € a materiales aportados por quien realiza la obra, tributa toda ella al tipo reducido del 10%.

Una obra por un importe total de 10.000 €, si los materiales aportados ascienden a 5.000 €, tributa, sin embargo, al tipo general del 21%.

ENTREGAS DE EDIFICACIONES CON POSTERIORIDAD A LA REHABILITACIÓN

Las entregas de edificaciones rehabilitadas se tratan del mismo modo que las entregas de edificaciones nuevas, por lo que si se realizan por los empresarios o profesionales que han promovido su rehabilitación, se encontrarán sujetas y no exentas de IVA. Por ello, las entregas de edificaciones o partes de las mismas que se consideren rehabilitadas de acuerdo con los nuevos criterios y que se efectúen desde el 14 de abril de 2010, se encontrarán sujetas y no exentas de IVA, aun cuando el promotor haya exigido a los compradores pagos anticipados, totales o parciales.

TENGAN CUIDADO CON EL IVA QUE LES COBRAN, DEL 10% AL 21% HAY UN 11% DEL VALOR DE LA OBRA, Y PUEDE SER LA DIFERENCIA ENTRE QUE SE DECIDA A ACOMETER LA MISMA, O NO.

Santiago Durán García

Arquitecto Técnico (UPM)

MDI Máster En Dirección Inmobiliaria (UPM)

EEM Gestor Energético Europeo (UPM European Energy Manager)

M. 618.519.717

www.sduran.es

santiagodurangarcia@gmail.com

s.duran@sduran.es

BIBLIOGRAFIA

Notas de la AEAT al IVA reducido para Rehabilitación.

Nuevos tipos Impositivos de IVA